反貧困を掲げ内閣府参与にまでなった湯浅誠氏に関する記事が興味深い。

興味深いのは、湯浅氏が北欧は福祉国家だから人を働かせようなんてする国じゃないというイメージを持っていて、それが行ってみたらそうじゃなかったと、いささかとまどっているらしいところです。

>イギリスでもデンマークでも、訪問する先々で、私は「とにかく仕事」というメッセージを受け取り続けた。イギリスではすべての中高生の在籍データを行政機関が共有し、学校に来なくなった子どもなどの情報を地域の若者担当部局に提供、ソーシャルワーカーの家庭訪問やユースワーカーの本人対応に結びつけていた。失業者は、日本のハローワークに当たるジョブセンタープラスでの定期的面接を義務づけられており、若年者は一般失業者に比べてより厳しいプログラムへの参加を求められていた。

ヨーロッパで就業支援に大きな資源が割かれていることに驚いたようだ。

もし、働けるのに働かなくても福祉でぬくぬく、という福祉国家のイメージを追い求めていたのだとすれば、それはやはり見当はずれだったといわざるを得ないのでしょう。

このような指摘がなされるのは当然だろう。セーフティネットが整備されているのに就業支援に力を入れなければ単に働かないことを選ぶ人が増えてしまう。これを読んで思い出したのが次のNYTの記事だ。

Why Denmark Is Shrinking Its Social Safety Net

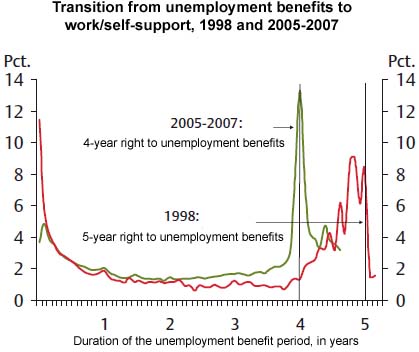

デンマークで失業者が職を得るまでの期間を表したグラフだ。緑色の線は失業給付が四年間であった2005-2007の推移を示し、赤い線は五年間であった1998年を示している。失業して2,3ヶ月の内に就職する人が多い一方で、給付打ち切り直前に就業率が跳ね上がるのが分かる。

“It shows that people are not seeking all the jobs they could get, but just the jobs they would like to have,” said Steen Bocian, chief economist at Danske Bank.

ここから、失業給付があるために本当なら仕事に就くことが出来てもそうしていない人が相当数いると結論付けるのは自然だ。

In addition to halving the unemployment benefits period, the government is pinning high hopes on job activation programs, one of the three pillars in Denmark’s famed “flexicurity” model. Employers have carte blanche to hire and fire, and in turn, the jobless are guaranteed benefits if they attend retraining and job placement programs tailored to prepare them for work where labor is scarce.

デンマーク政府もこのような問題に対応して、失業給付の期間削減と就業支援の強化を同時に打ち出した。企業は雇用・解雇において大きな裁量(carte blanche)を持つ一方で、失業者は労働者の不足している産業向けのトレーニングプログラムを受ける条件で給付を受けられる。就業支援・職場復帰によって失業問題に対処し、そのつなぎとして給付が存在するという構造になっている。前者だけではセーフティネットがないし、後者だけではモラルハザードの温床になってしまう。同時に取り組んでいくことが重要だ(まあBIのような制度であればモラルハザードの問題はクリアできるが)。

すでに行政の中枢にいる方がヨーロッパの制度を実際に見て驚くというのは困ったことではあるが、その驚きを世間に明らかにするというのはこれからの軌道修正に期待できるかもしれない。